〜非常に異なるサイクル〜

Bitcoin が史上最高値を更新する中、一部の市場参加者は再び「天井」を予測し、2021年の二重ピークとの表面的なチャートの類似性を指摘しています。

価格チャートだけを見れば、今日のレンジは以前のサイクルを反映していると主張できるかもしれません。しかし、構造的にも根本的にも、水面下では、現在の環境は以前とは大きく異なっています。

多くの点で、これらの天井予測は、Bitcoin の普及曲線、通貨としての役割、および市場構造が2021年以降どれだけ進化したかを認識できていないことを反映しています。

オンチェーンの状況:極端な状況には程遠い

オンチェーンデータは、非常に建設的なストーリーを示しています。最も注目すべき点は次のとおりです。

MVRV Zスコアは依然として低い水準にとどまっています。現在は約2.5付近で推移しており、過去に主要なサイクル天井を示した典型的な高揚感のある水準である7〜9をはるかに下回っています。長期保有者は、健全な市場では当然のことながら、一部のコインを強気相場に放出していますが、その下にある買い意欲は、今回は根本的に異なっています。

新たなクラスの買い手からの継続的な買い意欲:着実な吸収は、もはや短期トレーダーによってではなく、機関投資家、企業、政府、および以前のサイクルではほとんど存在しなかった構造的に粘り強い買い手によって推進されています。

その結果、実現利益は秩序正しく、十分に分散されており、混雑して泡立つような状況ではありません。

供給の健全性、レバレッジ、および流動性

今日の構造的な背景は、2021年の二重天井を作り出した状況とは対照的です。

FTX の影響:2021年、FTX および関連企業は、事実上「ペーパー Bitcoin」を作成していました。これは、合成エクスポージャーとオフバランスシートのレバレッジであり、流通供給量を人為的に拡大しました。その供給量の拡大は、最終的にそのレバレッジが解消されたときにドローダウンを悪化させました。

レバレッジのリセット:今日の市場は、レバレッジがはるかに低くなっています。デリバティブの未決済建玉は、時価総額と比較して2021年の水準を大幅に下回っています。過剰なレバレッジは、2021年の不安定さの主な要因でしたが、今日のその欠如は、はるかに安定した基盤を示唆しています。

ETF主導の需要:スポット ETF は現在、構造的に健全で、完全に準備された買い手として機能し、利用可能なフリーフロートから一貫して実際のコインを吸収しています。これらのフローは耐久性があり、規制されており、以前のサイクルのペーパーゲームの影響を受けにくいものです。

よりクリーンな担保ベース:FTX、BlockFi、Celsius、および同様の仲介業者がいなくなったことで、水面下に潜む隠れたカウンターパーティリスクが大幅に減少しました。

反対の金融環境

今日と2021年の最も大きな違いは、おそらくマクロ経済の背景にあります。

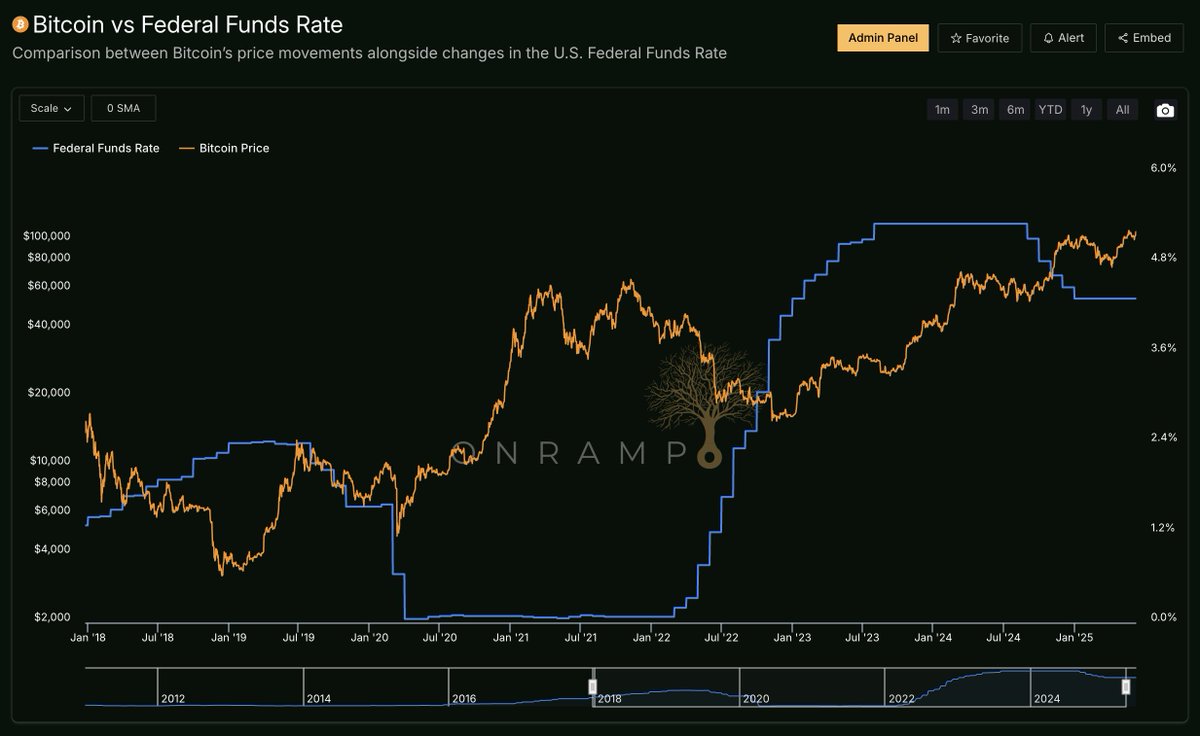

2021年は、現代史上最も急速な世界的な金融引き締めサイクルの前にありました。インフレ率は加速しており、中央銀行は後手に回っており、流動性は急激に低下していました。Bitcoin はこの引き締め嵐の中でピークを迎えました。

今日、私たちはそのサイクルの反対側にいます。FRB は金融引き締めの終わりに近づいており、市場は最終的な利下げをますます織り込んでいます。世界の流動性指標はすでに上向きに転換しており、希少資産にとってより支援的な背景を提供しています。

世界の債務残高はさらに膨らんでおり、世界の主要な非主権、非信用ベースの金融商品としての Bitcoin の中核的な金融テーゼを強化するだけです。

オーバートンの窓がシフトした

市場構造と金融政策を超えて、おそらく最も重要な変化は、物語の進化です。

2021年、Bitcoin は依然として、高ベータの投機的なテクノロジープロキシとして広く見られていました。今日、市場は Bitcoin の本質をデジタル健全マネーとしてますます認識しています。これは、主権を持たない準備資産であり、ベンチャー投資ではありません。

比較対象がシフトしました。Bitcoin は、アルトコインやミーム株ではなく、金、国債、および政府系ファンドと並んで議論されています。

規制環境も完全に変わりました。2021年、敵対的なバイデン SEC は、ETF の承認を積極的に阻止し、機関投資家の採用を制限しました。

今日、米国政府自体が、正式に戦略的 Bitcoin 準備を確立しました。トランプ政権は、主権および機関投資家の Bitcoin 蓄積を広く支持しており、連邦および州レベルで支援的な法律が進んでいます。

テキサスを含む複数の州(独立していれば世界で8番目に大きい経済国になるでしょう)は、戦略的 Bitcoin 準備法を積極的に可決しています。

かつて Bitcoin を無視または却下した主要な金融機関(例:BlackRock、Goldman、JP Morgan)は、現在、アクセスを提供し、高まる需要に対応するためのインフラストラクチャを構築しています。

サイクルは今後異なって見えるかもしれません

より微妙ですが重要な変化の1つは、以前に理解されていた「Bitcoin サイクル」が、今後それほど明確に適用されない可能性があることです。

半減期は Bitcoin の構造的なリズムの一部であり続けますが、価格サイクルは、暗号ネイティブの投機的な急騰ではなく、より広範な流動性サイクルによってますます推進されています。

ボラティリティは大幅に圧縮されました。Bitcoin の実現ボラティリティは現在、MAG7株式のいくつかと同等です。これは、深さ、流動性、および機関投資家の参加の増加を反映しています。

企業、政府、および機関投資家の買い手は、現在永続的な存在です。これは重要な違いです。構造的に大規模で、根本的に推進されたアロケーターが下落時に介入し、かつて非常に急激だった周期的なドローダウンを平準化するのに役立っています。

オーバートンの窓は、「Bitcoin が成功するかどうか」から「どれだけ広く、急速に採用されるか」にシフトしました。

これは、価格がボラティリティを経験しないという意味ではありませんが、以前のサイクルの初期の、過度に反射的なブームとバストのダイナミクスから、より構造的に耐久性のあるものに移行していることを意味します。以前のサイクルチャートのみに依存している投資家は、ますます間違ったフレームワークを使用していることに気づくかもしれません。

簡単に言うと:これは天井ではありません

明確にするために:Bitcoin は依然として不安定な状態が続きます。急激な調整と統合があるでしょう。それは、世界的に貨幣化されている自由市場の性質です。しかし、構造的には、これは一部の人々が時期尚早に求めている終盤の急騰ではありません。

➤ 私たちは、より広範な採用サイクルの非常に初期の段階にいます。

➤ ほとんどの小売参加者は、依然として過小配分されているか、完全に不在です。

➤ 機関投資家の浸透は、いくつかの主要企業を除いて、依然として最小限です。

➤ 世界の主権国家による採用は始まったばかりです。

Bitcoin への資本の流れは、約1,000兆ドルの世界の資産状況(法定通貨、国債、不動産、企業株式、および代替の価値の保存手段に及ぶ)と比較すると、まだ始まったばかりです。

Bitcoin のフリーフロートは縮小し続けていますが、世界の金融システムにおけるその役割は静かに拡大しています。毎日、新しいアロケーター、企業の財務部門、国家主体、富裕層の家族、および個人の貯蓄者が、Bitcoin エクスポージャーへの第一歩を踏み出しています。これが長期的な貨幣化の姿です。

天井を予測する誘惑は常に存在するでしょう。特に、以前のサイクルパターンに依然として固定されている人々にとってはそうです。しかし、そのフレームワークは、世界の金融秩序における Bitcoin の役割を形作る新しいダイナミクスをますます捉えられていません。より高く。